野村00944換24檔名單出爐 法人:投資多元資產可抵禦政策不確定性

【記者呂承哲/台北報導】依據台灣指數公司最新公布指數定期審核結果,00944野村臺灣趨勢動能高股息ETF換股名單出爐50檔換24檔、換股比率48%,成分股異動或權重調整自11/19起生效,00944野村臺灣趨勢動能高股息ETF經理人林怡君表示,以00944所追蹤「臺灣趨勢動能高股息指數」為例,投資多元產業可望協助投資人抵禦後續的政策不確定性。

【記者呂承哲/台北報導】依據台灣指數公司最新公布指數定期審核結果,00944野村臺灣趨勢動能高股息ETF換股名單出爐50檔換24檔、換股比率48%,成分股異動或權重調整自11/19起生效,00944野村臺灣趨勢動能高股息ETF經理人林怡君表示,以00944所追蹤「臺灣趨勢動能高股息指數」為例,投資多元產業可望協助投資人抵禦後續的政策不確定性。

【記者呂承哲/台北報導】隨著川普交易的激情消退,市場等待AI晶片霸主輝達的財報開出,美股週一(19日)除了道瓊工業平均指數之外均收漲,其中,特斯拉股價上漲逾5%,輝達股價下跌1.29%,台積電ADR股價上漲0.79%。台股週二(19日)開盤一度漲逾180點,最高來到22729.83點,台積電股價上漲10元,報在1035元。

【記者呂承哲/台北報導】川普在競選期間揚言,將對所有進口品課徵10~20%的高額關稅,針對中國進口品的稅率可能超過60%,甚至對墨西哥部分進口品課徵高達100%的關稅。若此政策實施,全球供應鏈將面臨重新洗牌,企業需重新評估採購和生產策略。野村投信分析,2018年川普宣布加徵關稅時,引發進口熱潮推升運價數倍,市場對於川普可能的關稅措施充滿警惕,航運股或將受惠於短期搶貨需求增加。

【記者呂承哲/台北報導】Fed進入降息循環,在債券殖利率走低下,高股息股的優勢將受市場資金追捧,台股的殖利率一向在全球股市中名列茅,分析師估計台股權指數股利率為2.8%,優於日股、韓股及費城半導體指數;在企業獲利方面,分析師估計台股企業2025年將大幅成長22%,台股可望吸引資金持續流入,後市多頭行情可期。台新投信表示,在類股表現中,中長線成長趨勢明確的AI概念股將是台股上攻的領頭羊,建議優先布局結合AI+優息雙優勢的台股ETF。

【記者呂承哲/台北報導】共和黨候選人川普競選聲勢高漲,讓近期金融市場再度動盪,川普曾其總統任內期間實施驚動全球的關稅措施,尤其對中國商品進口大規模抵制或課稅措施,讓不少企業成本增加。根據市場消息指出,川普談及對中國的關稅部分,目標是將新關稅提升至60%至100%之間,且將對其他所有國家全面調升進口關稅10%。野村投信表示,倘若前述成真,將導致企業運費成本大增問題。事實上,美中貿易戰催生「洗產地」需求、或者「近岸外包 (nearshoring)」需求激增,也就是中國廠商將半成品運送到關稅較低國組裝或生產,與此同時帶來龐大海運需求。

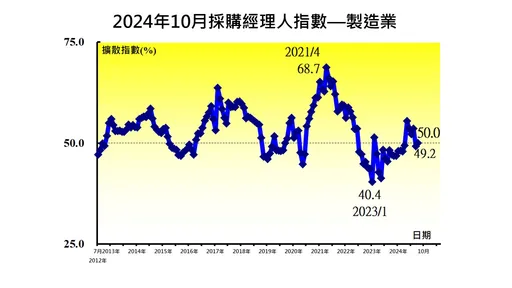

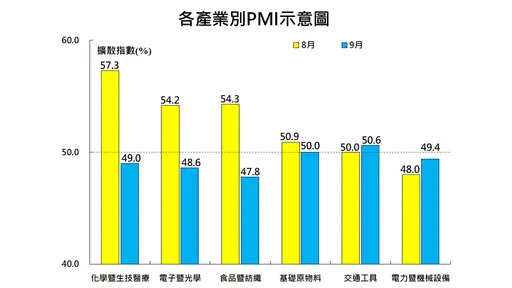

【記者許麗珍/台北報導】中華經濟研究院今發布今年10月經季節調整的製造業採購經理人指數(PMI)為50.0,指數微幅回升0.8,結束短暫一個月的緊縮,再度轉為擴張。中經院副院長王健全示警表示,新增訂單、未來6個月展望指數等領先指標表現都不穩定,未來6個月展望指數已連續2個月緊縮,代表廠商的中長期接單不穩固、產業不均衡復甦的兩極化更明顯。

【記者呂承哲/台北報導】美國科技股助攻下,台股週五(11日)由晶圓龍頭大廠等科技股領漲,帶動台股上揚242.56點,漲幅1.07%,指數收在22901.64點,週線也順利收紅,週漲幅2.69%,上漲598.93點,日均量3885.97億元。PGIM保德信科技島基金經理人黃新迪表示,時間日趨接近美國大選,根據歷史經驗,選前因為缺乏主流族群,台股於高檔區間震盪的機率大增,美股財報陸續登場,根據LSEG預估,標普500企業的第三季獲利年增幅為5%,若扣除能源產業年增幅將上升至7.1%,盤點第三季標普500指數中11大產業,將有9大產業獲利呈現年成長,其中以科技產業年增幅15.1%幅度最大。

【記者呂承哲/台北報導】調研機構集邦科技TrendForce最新調查顯示,今年第三季消費型產品需求疲軟,記憶體市場主要由AI Server需求支撐,加上HBM逐漸取代部分DRAM產品產能,供應商對合約價格維持強硬立場。儘管Server OEM持續拉貨,智慧手機品牌仍在觀望。TrendForce預估,第四季記憶體整體平均價格漲幅將大幅縮減,DRAM價格增幅預計落在0%至5%,但在HBM需求增加的帶動下,整體DRAM價格可望上漲8%至13%。

【記者許麗珍/台北報導】磁磚業領導品牌冠軍建材(1806)2024年9月合併營收達2.76億元,年增16.55%,累計2024年第3季合併營收達8.85億元,季增6.59%、年增9.87%,累計2024年1至9月合併營收達25.7億元,年增13.75%,繳出單月、第3季、累計前3季營收表現皆較去年同期成長的好成績。展望2024年下半年,冠軍針對建築業淨零建築積極提供有效解方並推動「小宅貼大磚變豪宅」,目前訂單能見度到今年第4季,營運穩健向上。

【記者呂承哲/台北報導】近期市場話題除了AI,航運股大漲再度受到投資人熱議,地緣政治風險,全球關注海運供應鏈的「10月驚奇」,航運市場估計,罷工逾一周,恐引發海運鏈連鎖反應,包括缺工、塞港、缺櫃,若惡化估全球約15%的有效運力將停滯;還有航商將收取各式港口附加費或調高運價,恐引發運價大漲的預期心理又再度浮現,所幸目前美國碼頭工人與港口營運商已達成暫時協議,將所有目前的罷工行動將停止,主合約將延長至2025年1月15日,所有工作將恢復。野村投信指出,步入第四季旺季,航運題材再度乘風破浪,根據彭博統計9/23-9/27航運類股單週大漲10.83%,不少指標股如台灣貨櫃三雄也都有不錯的表現,對於想參與的投資人應該等拉回買、抑或創高勇敢進場?

【記者呂承哲/台北報導】鴻海5日公布9月營收7,330億元,月增33.69%,年增10.94%,創下歷年同期次高紀錄,僅次於2022年9月的8,223億元,第三季營收達1兆8,537億元,季增19.46%,年增20.15%,不僅超越市場預期,亦刷新歷年同期新高紀錄。展望第四季,鴻海表示,下半年為資通訊產業傳統旺季,鴻海預期第四季營收將持續穩健成長,符合市場預期。

【記者許麗珍/台北報導】中華經濟研究院今發布今年9月經季節調整的製造業採購經理人指數(PMI),不但中斷連續4個月擴張改為緊縮,且回跌4.4個百分點到49.2%。另外,9月非製造業採購經理人指數(NMI)已連續23個月擴張,但指數續跌1.2個百分點到53.3%,是今年3月以來最慢擴張速度。未來展望指數續跌1.5個百分點到53.1%,創下去年11月以來最慢擴張速度。中經院副院長王健全分析,美國、中國、歐洲PMI持續緊縮,台灣PMI這次低於50%,仍與全球景氣狀況有關。

【記者呂承哲/台北報導】聯準會在9月利率會議中宣布降息2碼,進入降息循環,這對股市評價提升帶來利多。根據目前數據,這並非經濟衰退的信號,美國經濟軟著陸的機率高,聯準會的預防性降息措施也對股市釋放出正面訊號。野村投信指出,隨著進入2024年第四季,股市經過第三季修正後,台股短線漲多回檔壓力雖大,但量能未失控,震盪中仍有汰弱留強的機會,評價和籌碼相對有利,長線走勢仍以基本面為主。

【記者呂承哲/台北報導】近期美東岸碼頭醞釀罷工、中東戰事升級接連爆發,全台首檔「航運ETF」野村全球航運龍頭息收(00960)搭上順風船,9/20掛牌上市即衝出高人氣,吸引投資人踴躍申購,上市掛牌4天成交量逾5萬張,25日收盤勁揚近20%,報19.09元。

【記者呂承哲/台北報導】輝達股價從今年高點回落,AI伺服器概念股也跟著疲弱不振,不過,瑞銀投資銀行台灣硬體科技研究部主管陳星嘉(Grace Chen)預測,台灣ODM廠商將主導AI伺服器機架市場,尤其是GB200 AI伺服器機架因技術和資金要求高,將獲得更高利潤。

【記者呂承哲/台北報導】時序將邁入第四季航運旺季,全球航運股持續穩健,野村投信投資策略部副總經理但漢遠分析表示,根據彭博數據統計,近年來國際貿易量指數有所成長時,全球航運股表現可望正向回應,例如貿易量指數除了2022年小幅倒退,2020、2021、2023年均呈現正向發展,而NYSE FactSet全球航運龍頭息收指數在上述對應期間的年度報酬亦以上漲作收。

【記者呂承哲/台北報導】台股ETF受益人數達987萬!2檔人數增幅超過萬人的都是高股息ETF,分別為00919群益台灣精選高息、00878國泰永續高股息,其中00919群益台灣精選高息人數增加最多,並將於9/23除息,且本次每股預估配發金額為0.72元再創新高。

【記者呂承哲/台北報導】半導體廠務工程及設備廠信紘科10日公告8月合併營收為新台幣3.78億元,較去年同期的2.38億元成長58.6%;累計2024年1至8月合併營收為21.85億元,同步較去年同期成長33.1%。

【記者呂承哲/台北報導】回顧2022年,聯準會強升息曾引發經濟硬著陸擔憂,加上製造業庫存調整使得全球貿易量短暫走疲,全球股市大幅修正、甚至部分債市也出現雙位數跌幅。野村投信表示,觀察三大航運之一的油輪產業,該分類指數在2022年卻逆勢大漲71.48%,對比當年台股「航海王之亂」使得臺灣加權航運指數下挫32%、全球貨櫃類股下跌逾2成,表現迥異,也因此帶動持股配置約3成的全球航運龍頭指數在2022全年僅小跌5.74%。

【記者呂承哲/台北報導】半導體廠務工程及設備廠信紘科於9月4日至9月6日參加SEMICON Taiwan 2024國際半導體展,展示其在「綠色製程」、「廠務供應系統整合」、「廢液處理與資源化」三大領域的最新技術與成果。基於廠務供應系統整合的專業,為高科技產業提供製程機能水、特殊廢液處理及系統整合服務。