野村投信提醒投資人,要留意折溢價幅度,勿過度追價,投資應注意單一產業股票波動大,包含市場風險、集中度風險、流動性風險、折溢價風險、追蹤誤差風險、終止上市風險等,投資人應謹慎留意,並隨時掌握商品重大公告及市場變化。因此在進行資產配置或長期投資而投資單一產業ETF時,不應以短期資金投入,應考量自身的財力適度配置及風險承受度,評估是否投資及選擇合適的投資標的且通常需要長期持有才能發揮投資效益。

自8月初全球股市重挫以來,航運股相對抗跌,貨櫃三雄長紅突破均線,全球航運有望挑戰今年高點。美國國際碼頭工人協會(ILA)預告勞方罷工可能即將到來,市場預期運價將回升,加上長榮第3季營運表現有望優於第2季,2025年長約價量也持正面展望,帶動貨櫃三雄買盤湧現,顯示市場景氣回升,第四季航運旺季來臨。

全球大型航商已上修財測,預期高運費將延續至2025年。貨櫃、散裝與油輪三大航運類型持續展現周期連動性,各產業均有亮點及投資時機。對於想參與航運股成長的投資人而言,00960野村全球航運龍頭息收ETF是值得考慮的順風投資機會。

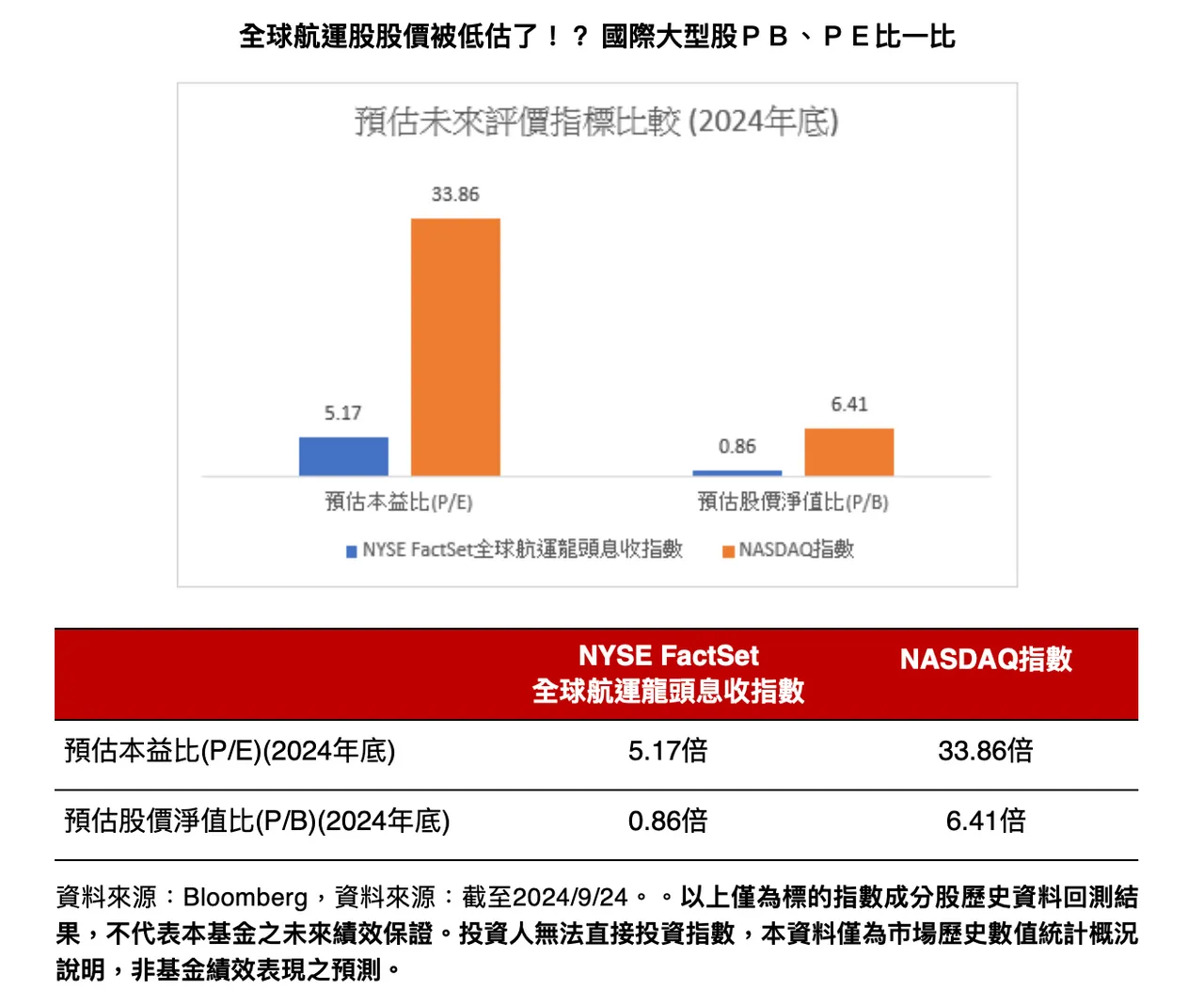

野村投信投資策略部副總經理但漢遠表示,第四季為航運旺季,受年底購物拉貨潮、南半球糧食需求增加、北半球取暖用油需求等因素影響,貿易運量達到高峰。只要運價維持穩定,航運股在第四季有望發酵,甚至延續至明年第一季。全球航運股的評價面具吸引力,如NYSE FactSet全球航運龍頭息收指數本益比僅5.17倍,顯著低於NASDAQ指數的33.86倍;而股價淨值比僅0.86倍,顯示股價低於公司預估淨值,投資價值顯著。

00960野村全球航運龍頭息收ETF經理人張怡琳表示,今年航運股再現強勢,受益於主要國家出口持續增長,並受到中東紅海危機、俄烏戰爭及美國東岸碼頭罷工危機等多重因素的推動。美國東岸若於9月30日勞資合約到期後爆發罷工,將對全球物流供應鏈造成重大影響,尤其是美國處於選舉年,局勢更加複雜,可能推動運價上升,進一步帶動航運股的買盤熱潮。

張怡琳指出,投資航運股不僅限於貨櫃,還涵蓋能源運輸及散裝運輸,投資機會豐富。投資人可透過00960野村全球航運龍頭息收ETF參與全球航運行情,其追蹤的指數涵蓋貨櫃、散裝及油輪龍頭企業,讓投資者更全面且輕鬆掌握航運產業的機遇,是長期投資的理想選擇。

點擊閱讀下一則新聞

點擊閱讀下一則新聞