過去五次聯準會降息期間,美股及台股表現各有不同,並非單純修正的格局,降息的主要原因在於對經濟成長放緩的擔憂,但尚未進入負成長的經濟衰退階段,由於經濟數據仍具支撐,發生突發性經濟衰退的機率極低,在降息循環及AI趨勢推動下,企業獲利上修的可能性較高,通常有助於提升科技股的估值,因此台股中長期表現被看好,近期的市場修正讓台股估值趨於合理,主動型科技基金值得投資者關注。

野村投信投資策略部副總經理張繼文指出,這波台股修正屬於「合理且健康」,並沒有改變市場基本面的樂觀展望。修正主要源自消息面的影響,反而讓股票估值回歸合理水平,有助於未來股價進一步上攻。根據彭博數據,台股上市櫃企業在今明兩年仍預計將有雙位數的獲利成長,顯示AI趨勢繼續帶動台灣供應鏈的強勁動能,是支撐股價的重要因素。

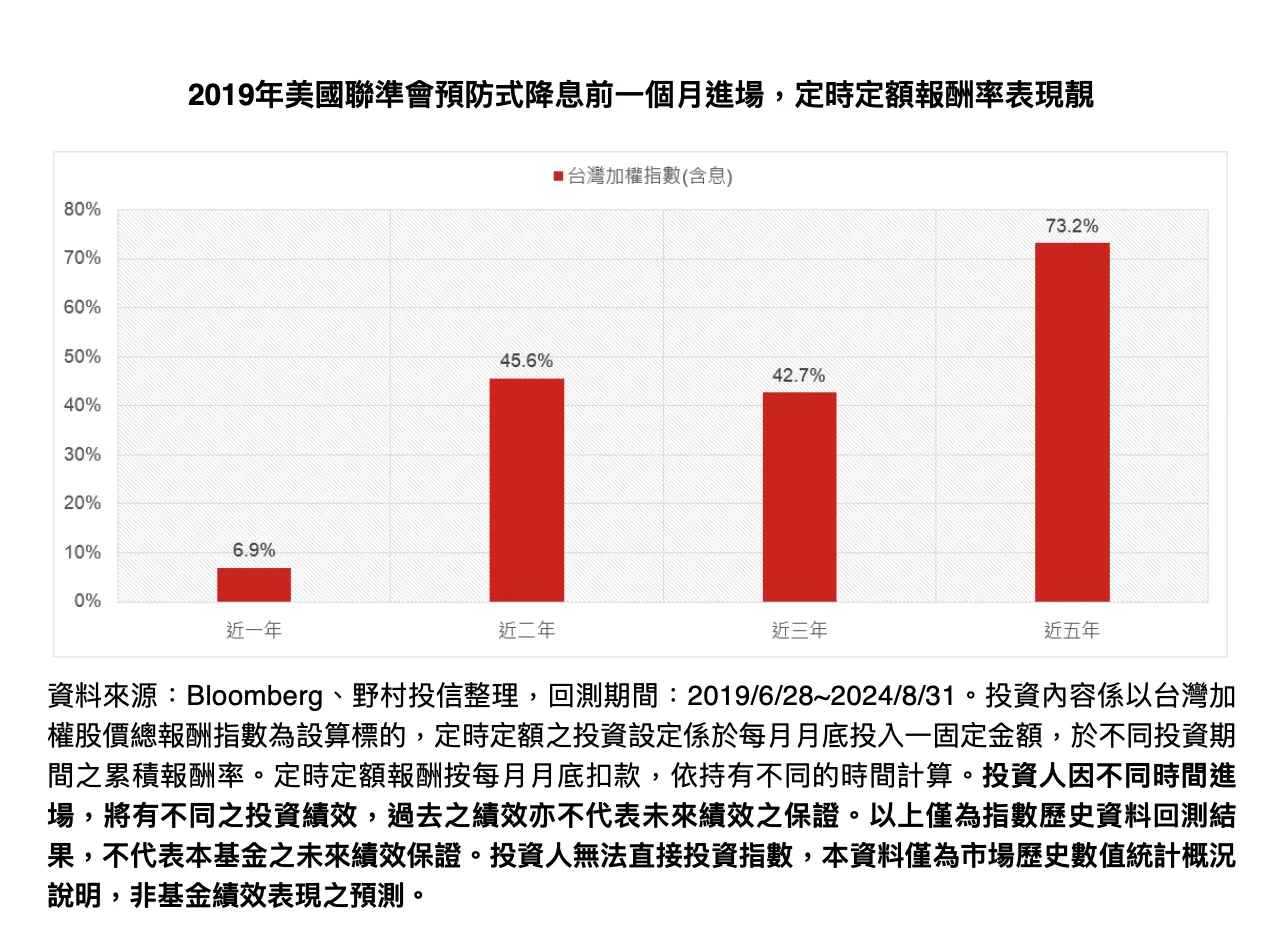

張繼文進一步分析,由於台股與美股高度相關,短線上仍可能面臨震盪修正壓力。然而,基於多頭格局未變,投資者可趁震盪修正時逢低布局,若擔心股市波動,也可採取定期定額投資來分散風險。根據2019年聯準會預防性降息的經驗,提前定期定額布局台股在降息後一年至五年的表現相當亮眼,目前台股的本益成長比(PEG)僅約1.48倍,與全球主要股市相比,投資吸引力十足,未來成長空間可期。

輝達在2024年第二季創下單季營收新高,年增率高達122%,Q3財測指引也優於預期。然而,市場對輝達財報的期望過高,導致其股價下跌。輝達執行長黃仁勳表示,AI晶片需求仍非常強勁,且客戶群愈加多元,顯示AI已深入日常生活。展望2025年,輝達的Hopper系列與Blackwell系列產品將是營收成長的主要動力,並預計第四季將出貨Blackwell晶片,帶動台灣供應鏈的成長動能。

AI題材持續發酵,台股主動式基金仍具吸引力。無論聯準會何時降息,科技股長期來看皆為利多,而AI則是未來3至5年最具成長潛力的產業。台灣作為全球科技供應鏈重鎮,相關AI公司前景看好,正是延續台股多頭走勢的關鍵。投資者可藉由市場低點或定期定額投資台股,參與長期行情的成長機會。

點擊閱讀下一則新聞

點擊閱讀下一則新聞